※このページはプロモーションを含みます

このページをシェアする

新NISAで投資信託に投資したい場合、対象銘柄が約350本の「つみたて投資枠」と約2,200本の「成長投資枠」の2つの枠があります。初心者の方からは「選択肢が多くて分かりにくい」「おすすめはどれ?」という声も聞かれますが、あまり難しく考えることはありません。次の2つのポイントを抑えてシンプルに考えてみましょう。

先述したとおり、新NISAにはつみたて投資枠と成長投資枠の2つの枠がありますが、それぞれの枠で別の商品に投資しなければならないわけでは必要はありません。

というのも、つみたて投資枠の金融庁が指定した「長期の分散・積立投資に適した」投資信託は成長投資枠でも選べます。つまり、つみたて投資枠と成長投資枠の両方で同じ銘柄に投資できるため、投資先選びを1回で済ませることもできるというわけです。

もちろん成長投資枠でしか選べない投資信託を購入することを検討してもよいですが、投資初心者が約2,200本もの選択肢から比較して選ぶのは至難の業です。

新NISAは一生涯利用できる制度です。知識を身に着けてから投資先の見直しを考えても遅くはありません。まずはつみたて投資枠の対象銘柄から投資先を選び、成長投資枠でも同じ銘柄に投資することをおすすめします。

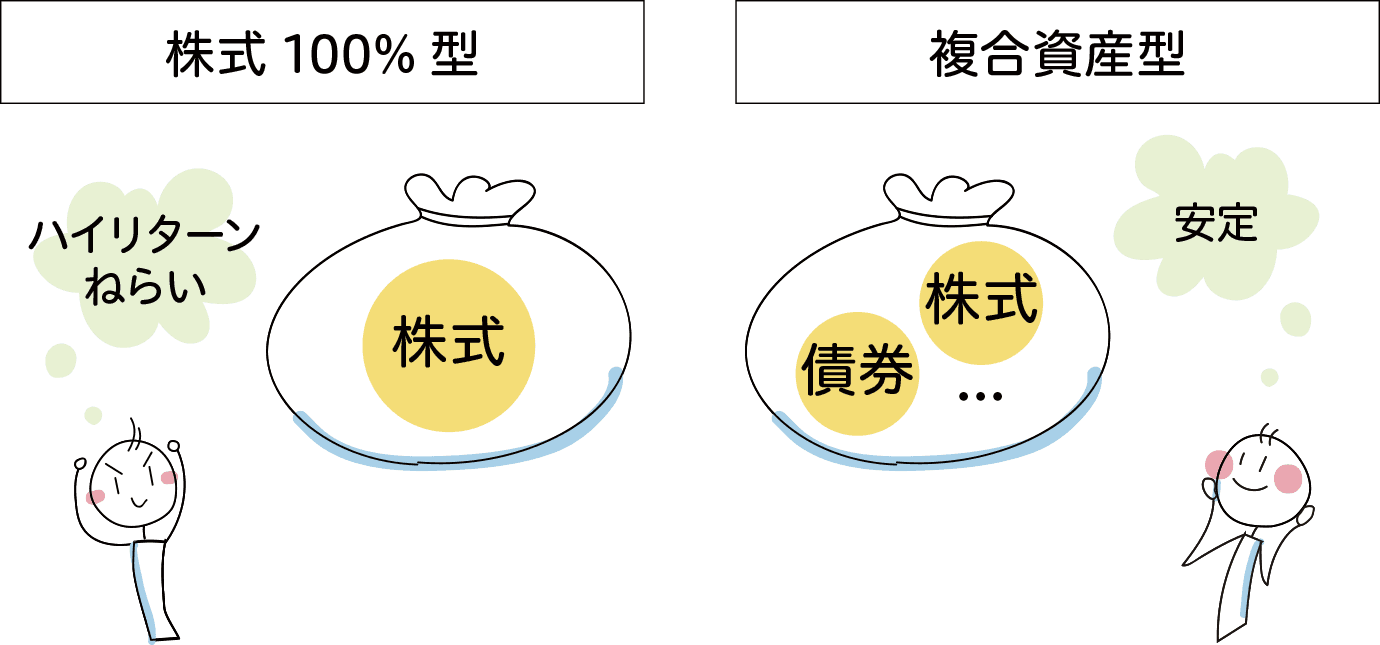

新NISAのつみたて投資枠で選べる銘柄(投資信託)は、大別すると2つのタイプがあります。

| 株式100%型 | 189本 |

|---|---|

| 株式●%+債券●%といった複合資産型 | 147本 |

※2025年12月24日時点

「株式100%型」とは、皆さまから託されたお金をすべて株式に投資して、利益を得ようとする投資信託のことです。

一方、「複合資産型」とは、株式に債券やリート(不動産)といった様々な資産を組み合わせて、利益を得ようとする投資信託のことです。株式一本に偏らず均整のとれた状態から、別名「バランス型」とも呼ばれます。

一般的に、債券は株式に比べてリスクとリターンが低く、かつ逆の値動きをする傾向(株式が下落する場面では債券が上昇、株式が上昇する場面では債券が下落)があることから、リスクを抑えた安定運用を望むのであれば、「複合資産型」を選ぶのがおすすめです。反対に、リスク高めでハイリターンを狙うのであれば、「株式100%型」を選ぶとよいでしょう。

ここからは、「複合資産型」の選び方についてご説明いたします。「複合資産型」の投資信託は、それぞれの銘柄で資産配分が異なります。例として、「楽天・インデックス・バランス・ファンドシリーズ」の資産配分をみてみましょう。

| 銘柄名 | 株式 | 債券 |

|---|---|---|

| 楽天・インデックス・バランス・ファンド(株式重視型) | 70% | 30% |

| 楽天・インデックス・バランス・ファンド(均等型) | 50% | 50% |

| 楽天・インデックス・バランス・ファンド(債券重視型) | 30% | 70% |

株式と債券の割合が、それぞれ違いますよね。いずれも「株式100%型」よりリスク低減が期待できますが、株式の割合が低ければ低いほど、よりリスクを抑えることが可能です。

どちらを選ぶか、万人受けする正解はありません。とことんリスクを抑えたいなら債券重視型のように債券の割合が大きいものを選びましょう。ただし、リスクとリターンは比例します。リスクを抑えると見込みリターンも抑えられてしまいますので、注意しましょう。

ちなみに、株式・債券の他に、リート(不動産)に資産配分する銘柄も存在しますが、リート(不動産)は株式と同じ値動きをしやすいので、安定運用という意味では必ずしも組み入れる必要はないと思います。

例にあげた「楽天・インデックス・バランス・ファンドシリーズ」は、銘柄名に(株式重視型/均等型/債券重視型)の表記があり、文字通りの資産配分で大変分かりやすくなっています。しかし、このように親切な名称ばかりではないので、「複合資産型」を購入する際には、交付目論見書という投資信託の説明書を読んで、必ず資産配分をチェックするようにして下さい。

| 順位 | 運用銘柄名 | 3年積立 損益率 |

信託 報酬 |

|---|---|---|---|

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2070 | 43.38% | 0.29260% | |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2065 | 42.87% | 0.29260% | |

| フィデリティ・ターゲット・デート・ファンド(ベーシック)2060 | 41.93% | 0.29260% |

| 順位 | 運用銘柄名 | 3年積立 損益率 |

信託 報酬 |

|---|---|---|---|

| SMT 世界経済インデックス・オープン | 30.24% | 0.55000% | |

| 世界経済インデックスファンド | 29.37% | 0.55000% | |

| セゾン・グローバルバランスファンド | 28.17% | 0.49500% |

| 順位 | 運用銘柄名 | 3年積立 損益率 |

信託 報酬 |

|---|---|---|---|

| ドイチェ・ETFバランス・ファンド | 28.66% | 0.25850% | |

| SMT 世界経済インデックス・オープン(債券シフト型) | 23.62% | 0.49500% | |

| eMAXIS 最適化バランス(マイディフェンダー) | 16.34% | 0.55000% |

※本ランキングの対象は設定日より3年以上経過したつみたて投資枠対象銘柄のうち、当サイトに掲載している金融機関で取り扱いのある銘柄のみとなっています。

なお、新NISAができる金融機関の中で、複合資産型を多く取り揃えているのは次の5社となっています。

※表を横スクロールすると全体を確認できます

| 順位 | 金融機関名 | 複合資産型 取扱い本数 |

特徴 |

|---|---|---|---|

公式サイト

|

◎ 127本 |

三井住友ユーザーにメリット

|

|

公式サイト

|

◎ 127本 |

楽天ユーザーにメリット

|

|

公式サイト

|

◎ 122本 |

優待名人・桐谷さんご愛用

|

|

| 4 |

公式サイト

|

◎ 121本 |

ドコモユーザーにメリット

|

| 5 |

公式サイト

|

◎ 116本 |

auユーザーにメリット

|

※新NISAナビ調べ(2025年12月24日時点)

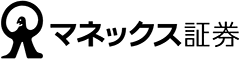

投資信託には、「インデックス運用」と「アクティブ運用」の2種類の運用方法があります。

「インデックス運用」とは、「日経平均株価」や「NYダウ」のような指数(インデックス)と同じ値動きになるようにする運用方法です。指数に合わせるだけなので、運用コストが安く済む(=私たちが負担する手数料も安い)ことが特徴です。

一方、「アクティブ運用」とは、人知を駆使してインデックス運用より好成績を狙う運用方法です。ファンドマネジャーと呼ばれる人たちが汗水垂らす分だけ運用コストが高い(=私たちが負担する手数料も高い)ことが特徴です。

どちらが良いかは一概には言えませんが、一般的に新NISAのような長期投資では、負担手数料(信託報酬という)が安い分、インデックス運用がおすすめと言われます。

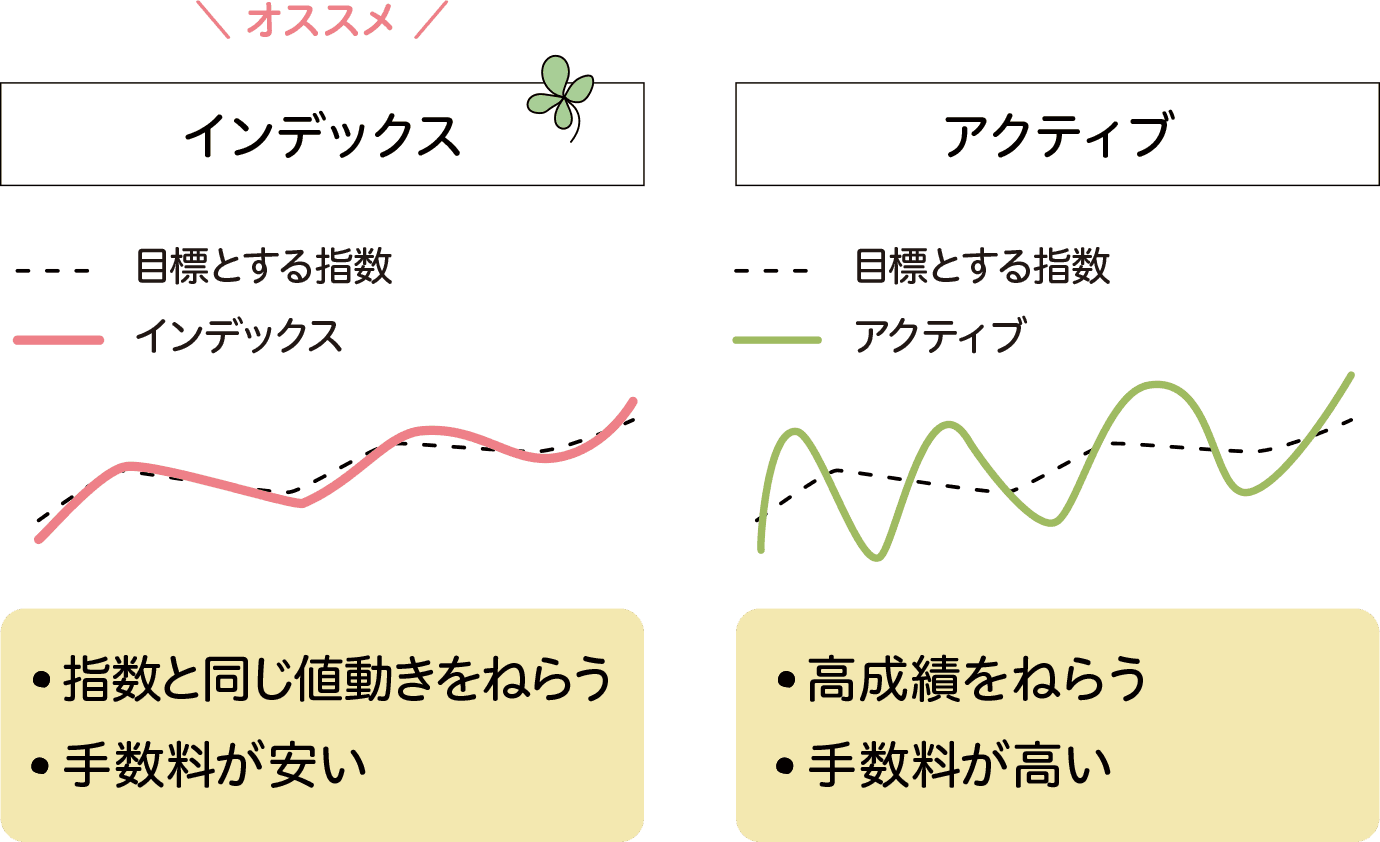

次に、「株式100%型」の選び方について説明します。「株式100%型」はまず、どの国の株式に投資するか決めましょう。一般的には、「国内株式」「外国株式(先進国)」「外国株式(新興国)」の順でリスクが低い傾向にあります。

どの国の株式に投資するか決めたら、必ず類似銘柄と信託報酬を比較してください。なぜなら、「株式100%型」の場合、パッケージは違っても中身はほとんど変わらない類似銘柄が数多くあるからです。

| 銘柄名 | 信託報酬 |

|---|---|

| SBI・iシェアーズ・TPOIXインデックス・ファンド | 0.06380% |

| ステート・ストリート TOPIXインデックス・オープン | 0.10780% |

| ニッセイTOPIXインデックスファンド<購入・換金手数料なし> | 0.14300% |

| eMAXIS Slim 国内株式(TOPIX) | 0.14300% |

| はじめてのNISA・日本株式インデックス(TOPIX) | 0.14300% |

| iFree TOPIXインデックス | 0.15400% |

| My SMT TOPIXインデックス(ノーロード) | 0.15400% |

| Smart-i TOPIXインデックス | 0.15400% |

| 東京海上セレクション・日本株TOPIX | 0.15400% |

| 明治安田DC・TOPIXインデックスファンド | 0.15400% |

| 三井住友・DCつみたてNISA・日本株インデックスファンド | 0.17600% |

| たわらノーロード TOPIX | 0.18700% |

| つみたて日本株式(TOPIX) | 0.19800% |

| SMT TOPIXインデックス・オープン | 0.40700% |

| eMAXIS TOPIXインデックス | 0.44000% |

| 野村インデックスファンド・TOPIX | 0.44000% |

| インデックスファンドTOPIX(日本株式) | 0.47300% |

| インデックスポートフォリオ | 0.53900% |

| ニッセイTOPIXオープン | 0.55000% |

※2025年11月末日時点

上表の銘柄は、いずれも日本の株式市場を広範に網羅する株式指数「TOPIX(東証株価指数)」に合わせて値動きする銘柄です。同じ値動きをする銘柄にもかかわらず、信託報酬(私たちが負担する手数料)に差があることがお分かりいただけると思います。類似銘柄であれば、信託報酬に安かろう悪かろうはありません。安いものを選ぶことをおすすめします。

| 順位 | 運用銘柄名 | 3年積立 損益率 |

信託 報酬 |

|---|---|---|---|

| iFreeNEXT FANG+インデックス | 97.48% | 0.77550% | |

| イノベーション・インデックス・AI | 76.94% | 0.81950% | |

| iFreeNEXT NASDAQ100インデックス | 59.76% | 0.49500% | |

| 4 | 大和住銀 DC国内株式ファンド | 56.07% | 1.04500% |

| 5 | フィデリティ・米国優良株・ファンド | 49.04% | 1.63900% |

| 6 | eMAXIS Slim 米国株式(S&P500) | 48.48% | 0.08140% |

| 7 | iシェアーズ 米国株式(S&P500)インデックス・ファンド | 48.32% | 0.06380% |

| 8 | SBI・V・S&P500インデックス・ファンド | 48.28% | 0.06380% |

| 9 | SMBC・DCインデックスファンド(S&P500) | 48.19% | 0.09680% |

| 10 | My SMT S&P500インデックス(ノーロード) | 48.17% | 0.09680% |

※本ランキングの対象は設定日より3年以上経過したつみたて投資枠対象銘柄のうち、当サイトに掲載している金融機関で取り扱いのある銘柄のみとなっています。

なお、新NISAができる金融機関の中で、株式100%型を多く取り揃えているのは次の5社となっています。

※表を横スクロールすると全体を確認できます

| 順位 | 金融機関名 | 株式100%型 取扱い本数 |

特徴 |

|---|---|---|---|

公式サイト

|

◎ 155本 |

優待名人・桐谷さんご愛用

|

|

公式サイト

|

◎ 154本 |

三井住友ユーザーにメリット

|

|

公式サイト

|

◎ 152本 |

ドコモユーザーにメリット

|

|

公式サイト

|

◎ 152本 |

楽天ユーザーにメリット

|

|

| 5 |

公式サイト

|

◎ 148本 |

auユーザーにメリット

|

※新NISAナビ調べ(2025年12月24日時点)

最後に、老婆心ながら一言付け加えると、ご自身のリスク許容度はなるべく控えめに見積もるようにすると後悔がないでしょう。

というのも、新NISAでは長期投資を前提に、「貯めながら増やす」を実践することになります。途中、市場の荒波(いわゆる暴落)に遭う可能性もあるでしょう。その時、冷静に対処できるだけのリスクでないと、新NISAから途中リタイアしてしまい、結果的に資産を増やせないことも……。

どんな状況でも投げ出さず続けることができる、それがリスクとの正しい付き合い方です。こちらもあわせて、新NISA銘柄選びの参考にしてください。

~さっそく始めたい人に~

\ドコモユーザーにメリット/

\楽天会員にメリット/

\三井住友カード会員にメリット/

\auユーザーにメリット/

\JCBカード会員にメリット/

このページをシェアする

参考サイト・たあんと

参考サイト・たあんと