※このページはプロモーションを含みます

このページをシェアする

投資に興味を持って調べていく中で「新NISAにはオルカンがおすすめ」「S&P500がいい!」といった意見を目にしたことがあるかもしれません。「どういう意味?」「本当なの?」と疑問に思っている人もいるでしょう。

この記事では、オルカンやS&P500とはそもそも何なのか、どんな違いがあって、どちらに投資すべきなのか、気になる疑問にお答えします。

■目次

「オルカン」とは、「eMAXIS Slim 全世界株式(オール・カントリー)」という名称の投資信託のことです。

そもそも投資信託(ファンド)とは、投資家から集めたお金を、運用のプロ(ファンドマネジャー)がさまざまな投資先に分散させて運用する金融商品です。投資信託はそれぞれ運用方針が決まっていて、オルカンの場合は以下のとおりです。

| 投資対象地域 | 全世界 |

|---|---|

| 投資対象資産 | 株式 |

| 運用手法 | インデックス(指数と連動した値動きを目指す) |

| ベンチマーク (連動を目指す指数) |

MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース) |

| 委託会社 (運用の指図をする会社) |

三菱UFJアセットマネジメント |

オルカンはその正式名称のとおり、この投資信託1本で「全世界」の企業が発行する「株式」に投資できることが特徴です。

全世界株式を投資対象とする投資信託はいくつもありますが、オルカンは特に人気が高いです。投資する人や投資額が多いため、ファンドの規模を表す「純資産総額」は約9兆6千億円(2026年1月27日時点)と、投資信託全体の中でもトップクラスの大きさとなっています。

S&P500は、アメリカの株価指数の1つです。株価指数とは、株式相場の動きを表す指標のことで、例えば日本では「日経平均」や「TOPIX」などがあります。

S&P500はアメリカを代表する企業500社で構成されているため、アメリカの株式市場全体の動きを反映すると言われています。長年にわたって右肩上がりで成長している上に、世界経済全体に与える影響も大きいことから、世界中の投資家がチェックしている指数です。

なお、「オルカンとS&P500、どっちがいい?」という場合のS&P500は、単に株価指数の意味合いではなく、S&P500指数との連動を目指す投資信託の代表格「eMAXIS Slim 米国株式(S&P500)」を指しています。以下、本記事でもS&P500を後者の意味で使用します。

| 投資対象地域 | 米国 |

|---|---|

| 投資対象資産 | 株式 |

| 運用手法 | インデックス(指数と連動した値動きを目指す) |

| ベンチマーク (連動を目指す指数) |

S&P500指数(配当込み、円換算ベース) |

| 委託会社 (運用の指図をする会社) |

三菱UFJアセットマネジメント |

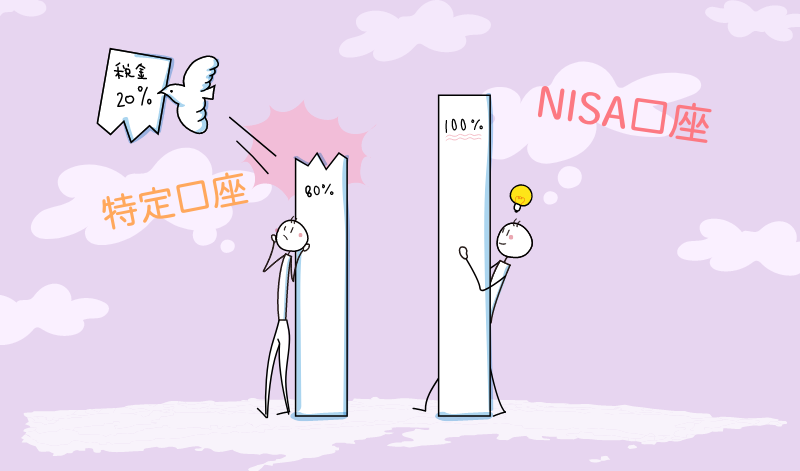

「オルカン」と「S&P500」は、新NISAでも人気なのでしょうか。当サイトで掲載している、新NISA(つみたて投資枠)銘柄ランキングを見てみましょう。

※表を横スクロールすると全体を確認できます

3社分のデータではあるものの、「オルカン=eMAXIS Slim 全世界株式(オール・カントリー)」と「eMAXIS Slim 米国株式(S&P500)」は、どの証券会社でも人気が高いことが読み取れます。

「eMAXIS Slim」は、三菱UFJアセットマネジメントが運用しているシリーズの名称で、コスト(信託報酬)の低さに定評があります。

新NISAでは「オルカン」と「S&P500」のどちらがいいのか、迷ってしまう人もいるでしょう。

しかし前提として、「絶対にこっちがいい」と断言することはできません。なぜなら、どちらにも一長一短があり、個々の価値観によって「正解だ」と感じるものが違うからです。また、将来の相場がどうなるかは誰にも予測できないため、「必ずこっちの方が儲かる」と言えるものでもありません。

つまり、どちらかを選ぶなら、自分で考えて最終的な判断をする必要があるということです。

「難しい」と感じるかもしれませんが、ここで一度、オルカンとS&P500の特徴をじっくりと比較してみましょう。

■オルカンとS&P500 比較する項目

それぞれの特徴や違いさえわかれば、基本的に誰でも、自分に合う方を判断できるでしょう。

まずは、オルカンとS&P500が投資しているエリアを比較してみましょう。

| オルカン | S&P500 | ||

|---|---|---|---|

| アメリカ | 64.7% | アメリカ | 100% |

| 日本 | 4.8% | - | - |

| イギリス | 3.2% | - | - |

| カナダ | 2.9% | - | - |

| フランス | 2.4% | - | - |

| その他先進国 | 11.3% | - | - |

| 中国 | 3.4% | - | - |

| 台湾 | 2.1% | - | - |

| インド | 1.6% | - | - |

| その他新興国 | 3.7% | - | - |

S&P500の投資先は、100%アメリカ企業です。

一方、オルカンは全世界(約50ヵ国)の企業に投資しています。時価総額加重平均を採用しているため、時価総額が圧倒的に大きいアメリカが約6割を占めますが、残りの約3割をアメリカ以外の先進国、約1割を新興国の企業に投資しています。

さらに深掘りして、オルカンとS&P500が投資している企業をそれぞれ具体的に見ていきましょう。

| オルカン | S&P500 | ||

|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | eMAXIS Slim 米国株式(S&P500) | ||

| 企業名 | 配分 | 企業名 | 配分 |

| NVIDIA CORP | 5.3% | NVIDIA CORP | 8.4% |

| APPLE INC | 4.3% | APPLE INC | 6.8% |

| MICROSOFT CORP | 4.0% | MICROSOFT CORP | 6.6% |

| AMAZON.COM INC | 2.3% | AMAZON.COM INC | 3.7% |

| BROADCOM INC | 1.8% | BROADCOM INC | 3.0% |

| ALPHABET INC-CL A | 1.8% | ALPHABET INC-CL A | 2.8% |

| META PLATFORMS INC-CLASS A | 1.5% | META PLATFORMS INC-CLASS A | 2.4% |

| ALPHABET INC-CL C | 1.5% | ALPHABET INC-CL C | 2.2% |

| TESLA INC | 1.4% | TESLA INC | 2.1% |

| TAIWAN SEMICONDUCTOR MANUFAC | 1.3% | BERKSHIRE HATHAWAY INC-CL B | 1.5% |

比較してみると割合は異なるものの、上位10銘柄のうち9銘柄は重複していることがわかります。いずれも上位は日本でもよく知られているエヌビディア、アップル、マイクロソフト、アマゾンなどの大企業です。

S&P500はもちろんのこと、オルカンも上位10銘柄中9銘柄はアメリカの企業となっています。

前述のとおり、S&P500はアメリカ100%、オルカンはアメリカ企業への依存度が高いものの、そのほかの国にも投資しています。

どちらを選ぶかは、アメリカ経済への信頼度の高さがポイントになりそうです。例えば、

といった具合です。

一般的には、投資初心者なら特に「分散投資」を心がけるのがよいとされています。投資先が1つの国や1つの資産だけに偏っていると、そこに何かあったときに大きなダメージを被ってしまうからです。

S&P500だけに投資していた場合、アメリカ経済が好調な時は大きな利益を得られますが、失速して暴落するようなことがあれば大変です。リスクを抑えて投資したいなら、多くの国に分散して投資するオルカンを選んでおくのも一案です。

もちろん、S&P500やオルカン以外の選択肢を取ることもできます。例えば、投資する国の配分を重視してオルカン以外の全世界株式型銘柄を選ぶ、株式だけでなく債券にも投資する、バランス型ファンドを選ぶなどです。

以下のページでは、新NISAの対象になっている投資信託の各スペックを紹介・比較しています。参考にしながら、自分にぴったりな銘柄を選びましょう。

「eMAXIS Slim全世界株式(オール・カントリー)」「eMAXIS Slim 米国株式(S&P500)」とも超人気ファンドなので多くの金融機関で取り扱っていますが、なかには取り扱いのない金融機関もあります。

新NISAナビは、各金融機関の取扱銘柄を調べて、分かりやすくお伝えしています。よろしければ以下よりご確認ください。

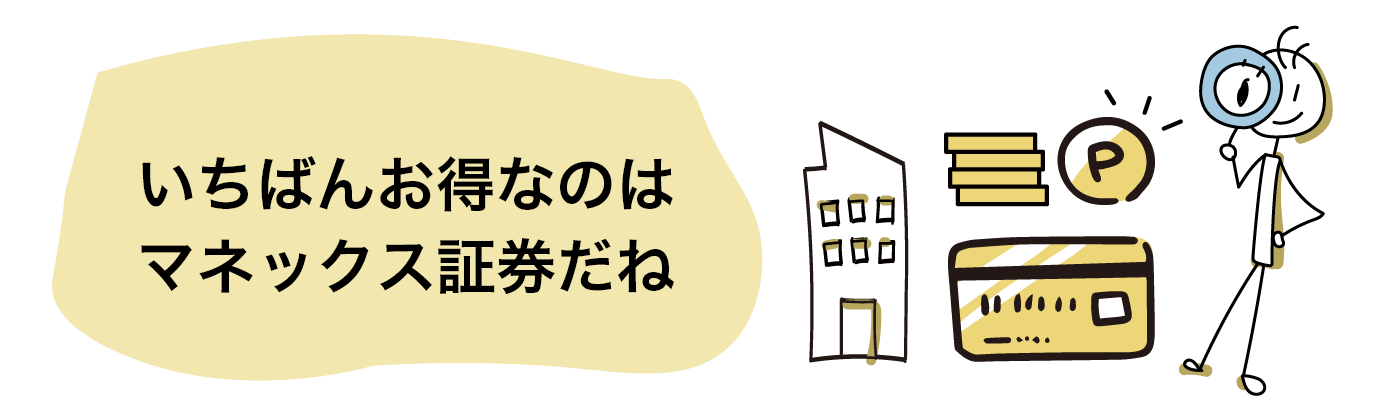

もう一つお伝えしたいのが、金融機関によって「オルカン」「S&P500」をお得に買えるところがあるということ。

たとえばNTTドコモグループのマネックス証券では、投資信託の積立にdカードが使えて、積立額に応じたdポイントを貯めることができます。

また、投資信託を保有しているだけでdポイントが貯まるサービスもあって、「オルカン」「S&P500」でもポイントを貯めることができます。

クレカ積立・投信保有ポイントのダブルでお得に「オルカン」「S&P500」を買うことができる金融機関は次の4社です。少しでもお得に積立・運用したい人は要チェックです。

※表を横スクロールすると全体を確認できます

| 月に5万円クレカ積立で もらえるポイント (年間) |

オルカンを1000万円保有で もらえる投信保有ポイント (年間) |

S&P500を1000万円保有で もらえる投信保有ポイント (年間) |

|

| マネックス証券 (NTTドコモグループ) |

6600円相当 | 1752円相当 | 2544円相当 |

| 松井証券 | 3000円相当 | 1740円相当 | 2796円相当 |

| SBI証券 | 3000円相当 | 1742円相当 | 2793円相当 |

| 三菱UFJ eスマート証券 (旧:auカブコム証券) |

3000円相当 | 492円相当 | 492円相当 |

※新NISAナビ調べ(2026年1月28日時点)

※クレカ積立でもらえるポイントは年会費無料カードで比較

オルカンやS&P500に関する、よくある質問にお答えします。

S&P500にだけ投資するのも1つの方法です。現に初心者にも人気が高く、実践している人も多いでしょう。ただ、「やめた方がいい」とまでは言いませんが、注意しておきたい点もあります。

S&P500の投資対象は米国企業のみです。もし今後アメリカ経済に打撃を与えるような出来事が発生した場合、オルカンなど他国にも多数投資している銘柄よりも、価格の下落が大きくなる=損失が大きくなる可能性があります。

そのリスクを知った上で「それでも自分は高いリターンを求めたい」「アメリカは今後も成長し続ける」と思うのであれば、S&P500のみへの投資も問題ないでしょう。

「ちょっと怖いかも」「自分には合わないな」と感じたら、S&P500だけではなくほかの銘柄も組み合わせる、オルカンなど別の銘柄にする、などの方法も検討してみましょう。

オルカンとS&P500の2本に投資先を分けた場合、リスク分散効果はゼロではないものの、さほど高くないでしょう。

前述のとおり、オルカンの投資先の約6割は米国株式で、組入銘柄の上位はS&P500とほぼ同じです。他国への投資もしているので完全には重なってはいないものの、オルカンとS&P500には共通点が多く、似たような値動きになることが多いです。

リスク分散を目的とするなら、「異なる値動きをする傾向にある銘柄」を組み合わせるのが原則です。「片方が下落するときは、もう一方が上昇する」という状態であれば、両方同時に下落するのを避けやすく、リスクを抑えることができます。

例えば、「株式」と「債券」は逆の値動きをすることが多いと言われています。オルカンもS&P500も「株式」に投資する投資信託なので、「債券」を主な投資先とする投資信託を組み合わせれば分散効果が高まります。

ほかにも、米国株式100%であるS&P500と、国内株式(日本株)100%の投資信託を組み合わせるといった方法もあります。

どこの何にどれくらいの割合で投資している投資信託なのかは、投資信託説明書(目論見書)を見ればわかります。それを確認して、重複が少ない投資信託同士を組み合わせるとよいでしょう。

オルカンもS&P500も、新NISAの投資先として人気の高い選択肢です。

オルカンは全世界の株式を、S&P500は米国株式のみを投資対象としています。どちらをよいと感じるかは、その人次第です。

「今後も米国は成長する」と信じて高いリターンを狙いたいならS&P500、米国だけに集中させるのが不安な人やリスクを抑えたい人はオルカンなど、それぞれの特徴を知った上で、自分に合った方を選択しましょう。

~さっそく始めたい人に~

\ドコモユーザーにメリット/

\楽天会員にメリット/

\三井住友カード会員にメリット/

\auユーザーにメリット/

\JCBカード会員にメリット/

このページをシェアする

参考サイト・たあんと

参考サイト・たあんと