※このページはプロモーションを含みます

このページをシェアする

新しいNISAが始まり、2023年までにNISAを始めていた方は、2024年1月にはご自身の口座が自動的に旧NISAから新NISAに切り替わりました。

しかし、「いつの間にか変わっていた」ので、「いったい今までのNISAはどうしたらいいの?」といった疑問を持たれる方も多くいらっしゃいます。

この記事では、新NISAに切り替わったあとの疑問をQ&A方式で分かりやすく解説します。

■目次

2023年までつみたてNISAをされていた方は、これまでと同じ投資信託をこれまでと同じ金額で2024年1月から新NISAの「つみたて投資枠」で積み立てています。

これは自動設定されているので、ご自身であえて何かしなければ新NISAになっても積立状況は変わっていません。

しかし、積み立てられている「場所」が旧NISA口座から新NISAに変更されています。つまり、旧「つみたてNISA」と新NISAの「つみたて投資枠」は全く違うものなのです。

例えば、2023年に毎月2万円ずつ積み立てていた投資信託Aの非課税期間は2023年から20年間です。その期間を過ぎて売却すると、利益に対し課税されます。

一方、2024年から積み立てた投資信託Aの非課税期間は無期限です。別モノなので、旧つみたてNISAでの投資は、新NISAの生涯投資枠に含まれません。

この点では2024年から新NISAを始めた人よりも、非課税で運用できる金額が多いことになり、以前からNISAをされていた方の大きなメリットと言えます。

しかし繰り返しにはなりますが、新旧のNISAはそれぞれ別の口座であるがために、旧NISAで投資をしていた投資信託を新NISAへ移し換えて非課税期間を無期限にしようといったことは全くできませんので、注意が必要です。

つまり2023年までの分は、今までどおり非課税期間の20年間を意識して運用することがとても重要です。

旧つみたてNISAで投資をした分は、投資をしたその年から20年間のみが非課税期間です。

例えば、2021年の1年間に投資をした分は、2040年までの20年間が非課税というように、1年ごとに管理されます。

従って20年経過後に売却をすると、せっかくこれまで非課税で運用していたのに、非課税期間が終了した後で発生した利益に対しては課税されてしまいます。そのため「非課税期間が終了する前に売却をする」というのが原則的な考え方です。

旧NISAの20年という非課税期間は長期投資の恩恵を受けるために充分な期間と考えられます。そのため、旧NISAについては非課税期間を充分活用し、ご自身の必要なタイミングで売却する、というのが理想です。

新NISAの非課税投資枠は生涯で1800万円、非課税期間は無期限というメリットがあります。旧NISAはそれぞれ投資をした年から20年間の非課税期間がカウントされるので、期間の管理が少し面倒と思う方もいるでしょう。

そういう場合は早々に売却し、新NISAで同じ投資信託を再度購入するというのも選択肢です。

新NISAのつみたて投資枠を利用して、旧NISAで売却した同じ銘柄を積立で購入する、あるいは旧NISAで売却したらすぐに成長投資枠を利用して一括購入する、ということも可能です。ただしその際は、新NISAの年間投資枠を消費してしまうこと、売買に時差が生じるので損益に影響することもありえます。

つみたてNISAで購入した投資信託を20年間という非課税期間終了を待たずに売却する方が良いケースはいくつか考えられます。

例えば、利益が出ていて、その資金を使う予定がある場合です。お金は使うためにあるのですから、非課税で利益を丸々受け取れるこのパターンが、NISAのもっとも理想的な活用ケースと言えるでしょう。

一方、損をしていても売却をした方が良いケースもあります。

例えば、特定の国や業種などに集中して投資をするような投資信託の場合です。状況が変わり、今後の成長が見込めないと判断するのであれば、早々に投資を中断して売却した方が損失を小さくできるとも考えられます。

利益が出ていても売却、損失が出ていても売却、両方の可能性があるということは、投資を始める前に理解しておきたいところです。ただ単純に積立をしていれば良いと思わずに、適時ご自身のライフプランに照らし合わせて状況を確認したり、投資商品を見直ししたりすることも大切です。

また、特定のリスクを受けることを避けるために、最初から分散投資を心がけた商品選択をしておくことも大切です。

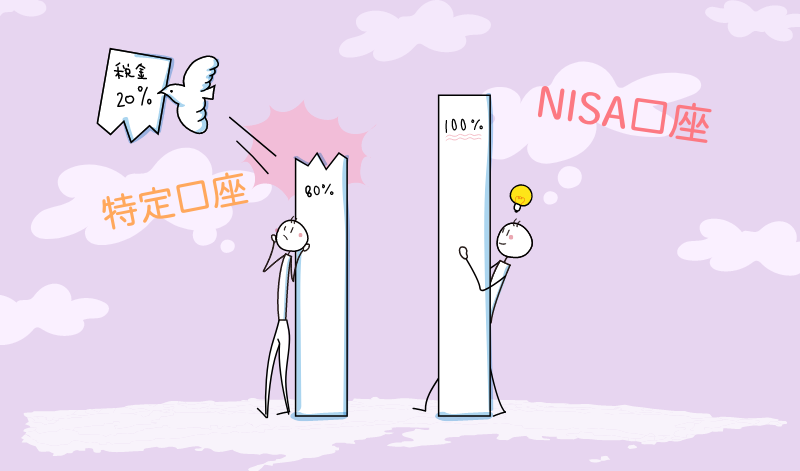

NISAの魅力は、利益に対して課税されないという点ですから、非課税期間が終わってから売却をすると確かに利益に税金が課されるので「損」になります。

しかし、課税される部分はあくまでも非課税期間が終了してから発生した利益に対してです。非課税期間中に得た利益は、非課税期間が終了した後に売却しても遡って課税されることにはなりません。

イメージとしては、非課税期間終了のタイミングでいったん損益を確定させてしまい、その時の値段で課税口座にて新たにスタートの金額として設定します。その後に上がれば利益に対し課税されますし、その後に下がれば損をしたことになります。

例えば、月々2万円を20年間積み立てたとしましょう。3%で運用ができれば約655万円(うち元本480万円)となり、約175万円の利益は非課税で受け取ることができます。

では、もう1年経過したらどうなるでしょうか?

非課税期間の20年間を過ぎているため、つみたてNISAの資産は課税口座に自動移管されますが、20年間で得た利益の約175万円は非課税のまま受け取れます。ただし、課税口座に移った後の1年間で生じた利益には課税されます。

もちろん非課税期間終了後も非課税で投資を継続したいのであれば、非課税期間終了前に売却して、新NISAで買い直す方が非課税メリットが継続されるので良いとは考えられます。ただし、どうしても売買に日にちが取られてしまうことをデメリットと考える場合は、一考の余地があります。

これから家族のライフイベントがたくさん控えているような若い方であれば、旧NISAで積み立てた分は非課税期間20年の中での計画を再度練り直し、「いつ売却して、何のために使うのか」を改めて考えてみましょう。

10年後のお子さんの学校の資金として使う、15年後に住宅を購入するなど「いつ、何のために」を具体的にイメージするのです。そのうえで、20年以内の目的であれば、旧NISAで積み立てた分をその目的に合わせて解約する計画を立てます。

また、目標額に達していないのであれば、新NISAでも追加投資を行い、その目標のタイミングに充分な資金を準備できるかどうかを加えて計画していきます。

20年よりあとの目的については、新NISAでの積み立てを利用していくことになりますから、併せてプランニングをしていきます。

このように使う時期をあらかじめ計画に盛り込むことで、値動きを見ながら計画的に解約の手続きができますし、焦って手続きを誤ったなどといったミスも防ぐことができます。

NISAを老後資金として利用している方には、「運用しながら取り崩す」方法もあります。例えば50代であれば、「積立可能な時期」と「運用のみ行う時期」、「取り崩す時期」と3つのフェーズでこれからを考えてみましょう。

65歳まで働くのであれば積立は65歳まで、その後は退職金などを生活費に充て、公的年金は70歳から受け取る「繰下げ受給」を計画します。するとNISAは70歳以降のお小遣いとして毎月少しずつ引き出すことが可能です。公的年金で生活に最低必要な部分がまかなえるのであれば、20年前に積み立てたお金を毎月少しずつ引き出してお小遣いとして使うのも楽しいのではないでしょうか。

当然、運用は継続していますから、市場が良いときはきっとお小遣いの額も増えるでしょうし、市場が悪ければお小遣いの額も少し減ってしまうかも知れません。しかしお小遣いですから、多少の増減には余裕を持てるのではないでしょうか。

計算によると70歳から1000万円の資産を3%で運用しながら毎月4万円ずつ取り崩すと103歳になるまで残高が0にはならないことが分かります。

運用せずにそのまま取り崩すと20年で資産0になってしまいますが、運用を継続することによりお金の持ちが良くなるのです。このように運用をしながら少しずつお金を取り崩すことは「資産寿命を延ばす」と呼ばれたりします。

お金は人生を豊かにするための「道具」です。また豊かさの定義は人それぞれなので、定型的な考えにとらわれず自由に発想することも重要です。

投資を行うことで世界の経済成長の恩恵を受けることができます。NISAを通じて明るい未来を描いてください。

~さっそく始めたい人に~

\ドコモユーザーにメリット/

\楽天会員にメリット/

\三井住友カード会員にメリット/

\auユーザーにメリット/

\JCBカード会員にメリット/

このページをシェアする

参考サイト・たあんと

参考サイト・たあんと