※このページはプロモーションを含みます

このページをシェアする

「NISAとつみたてNISAの違いは?」「どちらが得?」と気になる人もいることでしょう。初心者の方にもわかりやすく解説していきます。

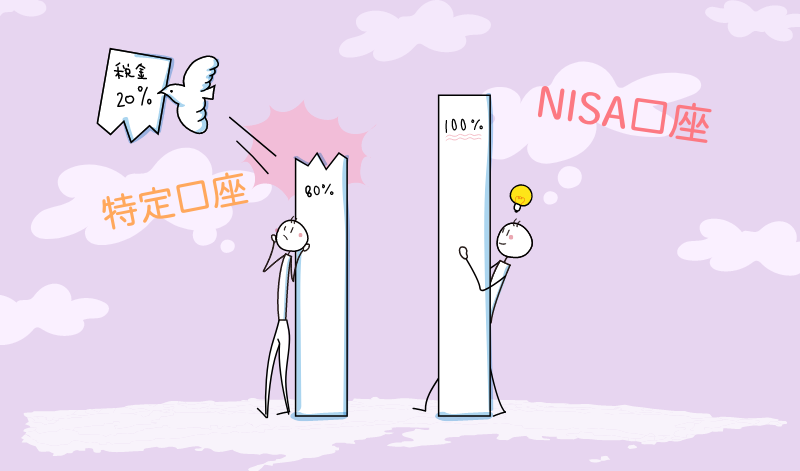

NISAとは、「投資の利益が非課税になる」制度。通常、投資では得た利益の約20%に課税されるというデメリットがあります。

たとえば投資で10万円の利益が出たとしても、手元に残るのは約20%分を差し引いた8万円だけとなってしまいます。その点、NISA制度を利用した投資なら、課税されることなく10万円がまるまる手元に残ります。

このNISAですが、実は3種類―一般NISA(NISA)、つみたてNISA、ジュニアNISA―に分かれています。うちジュニアNISAは未成年者が投資できる制度ですが、2023年末に廃止が決まっています。

一般NISAで投資できる商品は幅広く、投資信託、国内外の株式、ETF(上場投資信託)、REIT(不動産投資信託)など。投資方法は一括、積立どちらも可能です。

非課税で投資できる期間は最長5年間。非課税で投資できる金額は年間120万円が上限です(5年間で累計600万円)。

なお最長5年間の非課税投資期間ですが、自分で手続きすることで延長できます(ロールオーバーと言います)。

一般NISAでは、株式などの投資商品を多くの中から選んだり、ロールオーバーをするかを決めたりなど、自分で判断して対応しなければならない事柄がいくつかあります。

自分で判断したり、手続きが面倒に感じる人は、つみたてNISAのほうが手間が少なく、取り組みやすいでしょう。

一般NISAには3つのメリットがあります。

一般NISAを利用した場合、利益に対する税金が一切かかりません。これが最大のメリットです。

つみたてNISAは年間40万円ですので、80万円分、一般NISAの方が多く投資できます。

つみたてNISAでは投資できない個別株式やREIT(不動産投資信託)に投資できるのが一般NISAの大きな魅力です。

一方で一般NISAにはデメリットもあります。

通常の投資では、複数口座を持っていて損失が出た場合、利益と相殺してかかる税金を圧縮できる損益通算、それを3年間利用できる繰越控除という制度があります。NISAはもともとが非課税なので、この制度は利用できません。

一方、つみたてNISAで投資できる商品は投資信託とETF(上場投資信託)。さらに手数料が低水準、頻繁に分配金が支払われないなどの基準で金融庁が定めた約200種に限定されているのがポイント。投資方法は積立のみです。

非課税で投資できる期間は最長20年間。非課税で投資できる金額は年間40万円が上限です(20年間で累計800万円)。

少額からの「長期・積立・分散」投資を支援するために国が定めた制度です。そのため、つみたてNISAは初心者も取り組めるよう、あらかじめリスクを抑えた商品が選ばれているのが特徴です。

いったん積立設定をすれば、あとは放っておいても自動で運用できるので手間がかからない点も魅力です。

つみたてNISAには3つのメリットがあります。

一般NISAと同様、利益の約20%を税金として引かれずにまるまる手元に残せます。

非課税期間が20年と、一般NISAより15年長く、投資できる金額も累計800万円と一般NISAより200万円分、多くなります。

つみたてNISAで選べる商品(投資信託・ETF)は金融庁が定めた厳しい基準をクリアしたもの。初心者の方も安心の大きなメリットといえるでしょう。

つみたてNISAのデメリットは、前述した一般NISAと同じです。詳しく知りたい方は以下の記事も参考にしてみてください。

一般NISAとつみたてNISAの違いを比較してみましょう。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 投資できる商品 | 株式(国内外)、投資信託、ETF、REIT | 投資信託、ETF(金融庁指定の約200種に限定) |

| 投資方法 | 一括、積立 | 積立 |

| 非課税運用期間 | 最長5年間 | 最長20年間 |

| 非課税投資枠 | 120万円/年 | 40万円/年 |

| 投資できる期間 | 2023年まで(2024年~新NISAへ移行) | 2023年まで(2024年~新NISAへ移行) |

一般NISAとつみたてNISAの大きな違いは、運用できる商品です。つみたてNISAでは個別株式には投資できません。また非課税投資できる期間と金額(枠)にも差があります。

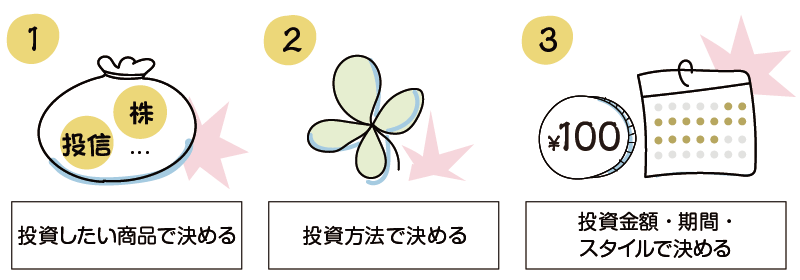

投資方法でも、一般NISAは一括だけでなく積立もできるなど違いがありますので、ご自分の投資スタイルに合わせて一般NISA、つみたてNISA、どちらかを選びましょう。

なお一般NISAとつみたてNISA以外にも、投資の利益が非課税になる制度としてiDeCo(イデコ、個人型確定拠出年金)があります。

投資で得た利益に税金がかからない税制優遇制度。一般NISA、つみたてNISA、iDeCoの3つの違いを比較してみましょう。

| 一般NISA | つみたてNISA | iDeCo | |

|---|---|---|---|

| 税制優遇 | 運用益が非課税 | 運用益が非課税 | ・運用益が非課税 ・掛金が全額所得控除(所得税・住民税が安くなる) ・受取時も控除あり、一定額まで非課税 |

| 投資できる商品 | 株式(国内外)、投資信託、ETF、REIT | 投資信託、ETF(金融庁指定の約200種に限定) | 投資信託、定期預金、保険 |

| 投資方法 | 一括、積立 | 積立 | 積立 |

| 非課税運用期間 | 最長5年間 | 最長20年間 | 65歳まで(運用は75歳まで) |

| 非課税投資枠 | 120万円/年 | 40万円/年 | 14万4000~81万6000円/年(職業などによる) |

| 投資できる期間 | 2023年まで(2024年~新NISAへ移行) | 2023年まで(2024年~新NISAへ移行) | 60歳まで(一部65歳まで) |

| 引き出し | いつでも可 | いつでも可 | 原則60歳まで不可 |

最大の違いは、iDeCoは原則60歳になるまで資金を引き出せないこと。これはiDeCoが老後資金をまかなうための制度だからです。

そのほかiDeCoには、積み立てた掛金の全額が所得控除の対象となり所得税や住民税が軽減される、受取時にも一定額まで非課税になるなどの税制優遇があります。

せっかくの非課税制度ですが、一般NISAとつみたてNISAは併用(同時に使うこと)ができません。一般NISAとiDeCo、つみたてNISAとiDeCoは併用が可能です。併用によって非課税で投資できる合計額が増えるのはメリットです。

一般NISAとつみたてNISAのどちらにするか、選び方は次の3点で決めましょう。

一般NISAとつみたてNISAのどちらが得かは、自分にとっての利用のしやすさや、投資金額や期間、投資スタイルなどによって違ってくるでしょう。

なかでも、投資初心者をはじめ幅広い年代の方に利用しやすい仕組みとして、金融庁によって作られたのがつみたてNISAです。「長期・積立・分散」による少額投資を支援する制度ですので、興味のある方は検討してみてはいかがでしょうか。

~さっそく始めたい人に~

\ドコモユーザーにメリット/

\楽天会員にメリット/

\三井住友カード会員にメリット/

\auユーザーにメリット/

\JCBカード会員にメリット/

このページをシェアする

参考サイト・たあんと

参考サイト・たあんと